एक समृद्ध भविष्य के लिए कुछ महत्वपूर्ण सबक जो कोरोना ने सिखाये

COVID-19 ने लोगों के जीवन जीने के तरीके में बहुत बड़े बदलाव का नेतृत्व किया है। किसी ने भी इस महामारी के साथ होने वाले वेतन कटौती, छंटनी और नौकरी के नुकसान की भयावहता का अनुमान नहीं लगाया था। नौकरीपेशा और व्यापार मालिकों को समान रूप से कुछ सबसे विश्वासघाती और चुनौतीपूर्ण आर्थिक पथों पर चलना पड़ा है।

हालाँकि, महामारी ने हाल के दिनों में अर्थशास्त्र और वित्त में कुछ सबसे मूल्यवान सबक भी सिखाए हैं, जिनमें से कुछ को महामारी के पूरी तरह से समाप्त होने के बाद भी आगे बढ़ाया जा सकता है। यहाँ COVID-19 द्वारा सिखाए गए कुछ वित्त सबक दिए गए हैं –

महामारी द्वारा सिखाए गए कुछ वित्तीय सबक

1. कर्ज से बचें

COVID-19 ने अधिकांश लोगों को यह एहसास कराया कि कैसे उनकी EMI के कारण अत्यधिक कर्ज हो गया है, और लगभग उनकी वित्तीय स्वतंत्रता को नष्ट कर दिया है। जिन लोगों ने एक बड़ा कर्ज लिया था, वे इतनी बुरी तरह प्रभावित हुए कि उन्हें महामारी के दौरान मासिक EMI चुकाने के लिए अपनी संपत्ति तक बेचनी पड़ी।

इसी तरह, एक क्रेडिट कार्ड हमेशा लोगों के लिए एक बेहतर विकल्प रहा है क्योंकि यह उन्हें तब तक कुछ भी खरीदने देता है जब तक कि यह उनकी क्रेडिट सीमा के भीतर हो। लेकिन, लोग इस तथ्य से अंजान थे कि क्रेडिट कार्ड मासिक बकाया का भुगतान न करने के परिणामस्वरूप उनके ऋण को दिन-प्रतिदिन बढ़ाएगा। क्रेडिट कार्ड में ब्याज दरें भी महत्वपूर्ण थीं।

फिर महामारी ने दस्तक दी। जब लोग अपने क्रेडिट कार्ड के बकाए का भुगतान नहीं कर सके तो लोग मुश्किल में पड़ गए क्योंकि उनकी अधिकांश बचत स्वास्थ्य पर खर्च हो गई थी।

हालांकि, समाज के एक बड़े तबके ने बहुत पहले ही सबक सीख लिया और कर्ज के जाल से बच गए। उदाहरण के लिए, 24 वर्ष से छोटे लोग जिनमें से 31% के पास मार्च 2020 में क्रेडिट कार्ड नहीं था। हालांकि, मार्च 2021 में, यह संख्या 55% तक बढ़ गई, जो स्पष्ट रूप से यह दर्शाती है कि भविष्य की पीढ़ी क्रेडिट कार्ड ऋण के अंतर्गत नहीं आना चाहती है।

मुख्य सबक – क्रेडिट कार्ड का उपयोग करने से बचना चाहिए या अत्यधिक अनुशासित तरीके से उनका उपयोग करना चाहिए। बड़े कर्ज लेने से बचें क्योंकि हो सकता है कि आपके पास हर बार EMI का भुगतान करने की वित्तीय क्षमता न हो। सबक यह है कि ध्यान रखें EMI का मूल्य वेतन के 20% से अधिक न हो।

2. बीमा उपकरण खरीदें

जीवन बीमा और स्वास्थ्य बीमा को हमेशा टैक्स बचत के लिए केवल वित्तीय साधन के रूप में माना जाता था। हालाँकि, महामारी द्वारा प्रदान की गई अनिश्चितता ने इन धारणाओं को पूरी तरह से बदल दिया है। बीमा उपकरणों ने स्वास्थ्य देखभाल और दिन-प्रतिदिन के खर्चों को पूरा करने के लिए समय पर वित्तीय मदद से कई परिवारों की जान बचाई है। भाग्यशाली लोगों ने भी इस तरह के एक अन्य आयोजन के लिए बीमा योजना के साथ परिवार के सदस्यों को आर्थिक रूप से सुरक्षित रखने की आवश्यकता को महसूस किया है।

स्वास्थ्य बीमा योजना खरीदते समय, योजना के कवरेज जैसे प्रमुख विवरणों की जांच करें। पता करें कि क्या यह अस्पताल में भर्ती होने से पहले और बाद के खर्चों, इनपेशेंट और आउट पेशेंट सुविधाओं, वार्षिक स्वास्थ्य जांच आदि को कवर करता है या नहीं। साथ ही, गंभीर बीमारी कवर, मातृत्व कवर, ओपीडी कवर, आदि जैसे अतिरिक्त विकल्पों के माध्यम से योजना के कवरेज को बढ़ाएं।

3. जितनी ज़रूरत उतना खर्च

इसे इस प्रकार परिभाषित किया जा सकता है जैसे –

“जानबूझकर कम संपत्ति के साथ रहना”

महामारी के दौरान, बहुत से लोगों को काफी कम खर्च के साथ जीना सीखना पड़ा क्योंकि उनकी खरीद क्षमता अब तक के सबसे निचले स्तर पर थी। उन्हें अपने खर्च पर लगाम लगानी पड़ी और उन्होंने अनजाने में वित्तीय अनुशासन अपनाना शुरू कर दिया। उन्होंने खुद को वायरस से बचाने के लिए यात्रा और बाहर के खाने से परहेज किया, जिससे उनके खर्च को कम करने में भी मदद मिली।

अधिकांश बचत को स्वास्थ्य सेवा में बदल दिया गया। यह आदत आज भी जारी है क्योंकि लोगों ने महसूस किया है कि वे महामारी से पहले खरीदी गई अधिकांश वस्तुओं के बिना रह सकते हैं।

उनके खर्चों की सूची इन दिनों एक शानदार जीवन शैली के लिए धन देने के बजाय आवश्यक चीजों के इर्द-गिर्द घूमती है। उदाहरण के लिए, लक्ज़री के खर्च में काफी गिरावट आई है, और अधिक लोग अब अपने साधनों से नीचे रहने और भविष्य के लिए बचत करने के लिए प्रतिबद्ध हैं। महामारी की चपेट में आने के बाद, घरेलू उत्पादों, इलेक्ट्रॉनिक्स और फैशन के सामान पर खर्च में 53%, 48% और 43% की गिरावट आई है।

प्रत्येक व्यक्ति को एक न्यूनतर जीवन शैली अपनाने का प्रयास करना चाहिए। यह जानना बहुत आवश्यक है कि आपके जीवन में क्या जरुरी है और क्या गैरज़रूरी। केवल वही खरीदें जो ज़रूरी चीज़ों में आते हैं।

4. एक आपातकालीन फंड बनाएँ

पिछले साल से एक स्पष्ट सबक यह है कि सभी को कम से कम एक महीने या छह महीने के आवश्यक खर्च का एक आपातकालीन कोष बनाने के लिए काम करना चाहिए। एक बचत खाते में रखा गया एक सुलभ आपातकालीन कोष आपकी आय के लिए अस्थायी झटके का सामना करते समय कठिनाइयों को कम करने में मदद कर सकता है, जैसे कि महामारी के दौरान।

5. हमेशा अपने खर्चों को ट्रैक करें

जिन लोगों ने इस महामारी से सफलतापूर्वक पार पाया, वे लोग वह थे जिन्होंने अपने सभी खर्चों पर नज़र रखी थी। लोगों के एक गुट ने अपने खर्चों पर नज़र रखने से परहेज किया, यह सोचकर कि यह एक अनावश्यक काम है। एक और झुंड ने इसे टाल दिया क्योंकि बहुत से लोग लैपटॉप खोलना पसंद नहीं करते हैं, और एक्सेल पर हर दिन रिकॉर्ड दर्ज करना नहीं चाहते हैं।

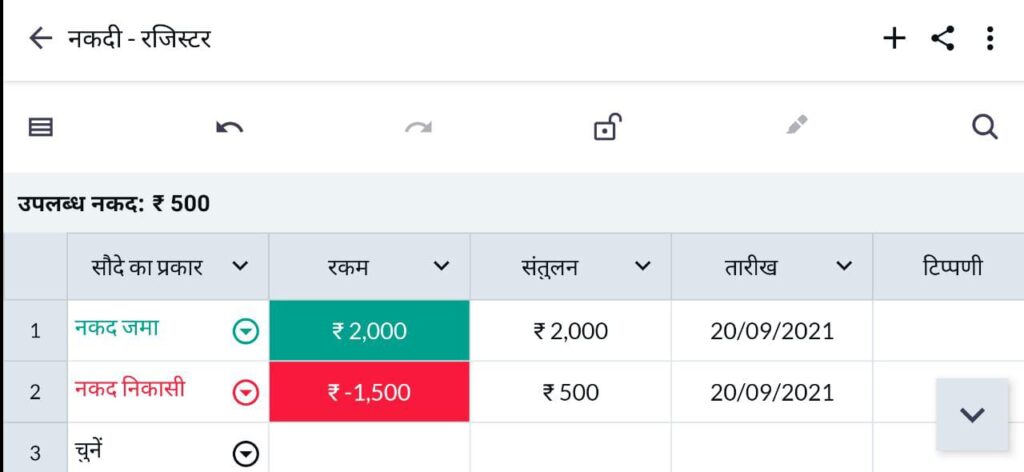

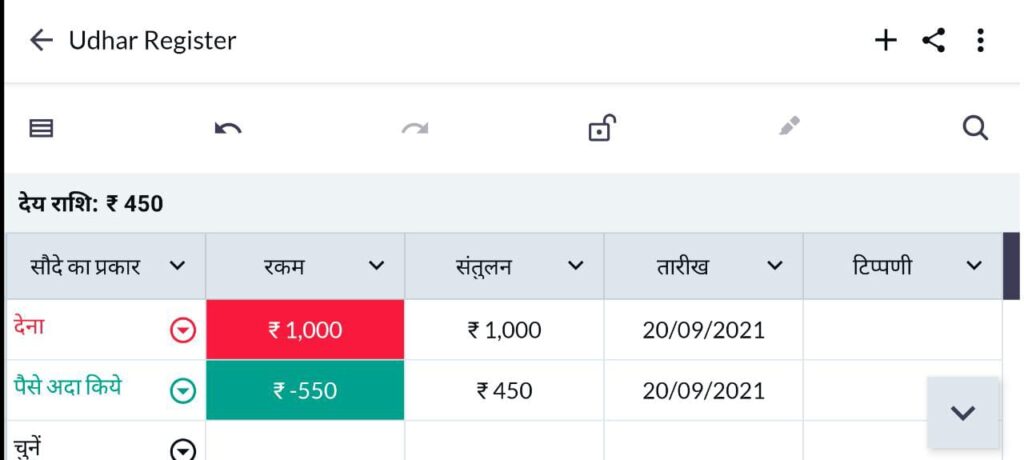

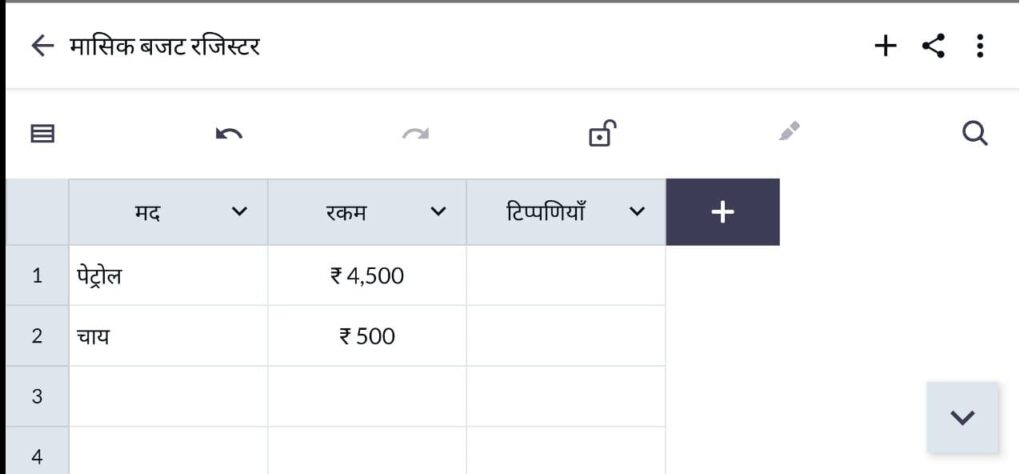

यहीं पर Lio App आपकी मदद कर सकती है। यह एक पहला व्यक्तिगत और व्यावसायिक App है जो उपयोगकर्ताओं को अपने स्मार्टफ़ोन के भीतर दैनिक गतिविधियों को ट्रैक और रिकॉर्ड करने में सक्षम बनाता है। सबसे अच्छी बात यह है कि App आपके खर्चों को प्रबंधित करने के लिए सभी आवश्यक टेम्प्लेट (जो आपको कभी भी आवश्यकता होगी) के साथ आता है। यहाँ सबसे लोकप्रिय हैं

- खर्च रजिस्टर – अपने खर्चों पर नज़र रखने के लिए

- नकदी रजिस्टर – कुल उपलब्ध नकदी का रिकॉर्ड बनाए रखने के लिए

- उधार रजिस्टर – बकाया पैसे का ट्रैक रखने के लिए

- मासिक बजट रजिस्टर – अपने निश्चित और परिवर्तनीय खर्चों को ट्रैक करने और कुल खर्च को कम करने के लिए

कुछ अन्य लोकप्रिय लोगों में Daily Expense Tracker, Rent register और Diesel; expense register शामिल हैं।

याद रखें कि – व्यक्तिगत बजट आवश्यक है क्योंकि एक सुनियोजित बजट स्थिति प्रतिकूल होने पर आपके उपलब्ध वित्तीय संसाधनों को बढ़ाने में आपकी मदद करेगा।

Lio Premium के महीने के बेस्ट प्लान्स ₹79 से, और सालाना प्लान सिर्फ ₹799 से शुरू है। आपके लिए 7 दिनों का Lio प्रीमियम फ्री ट्रायल भी उपलब्ध है।

यह भी पढ़ें: नकदी प्रवाह में सुधार के लिए एक व्यवसाय क्या कर सकता है?

और अंत में

हाल के अनिश्चित समय ने फालतू खर्च करने वालों के बीच सचेत खर्च की आवश्यकता को प्रबल किया है। अतिरिक्त कर्ज से बचने का विकल्प चुनना, स्वास्थ्य बीमा का विकल्प चुनना, अपने खर्चों पर नज़र रखना, इत्यादि असाधारण रूप से कठिन नहीं हैं और इसके लिए सावधानीपूर्वक योजना बनाने की आवश्यकता होती है।

Lio App के इस्तेमाल से यह प्रक्रिया आसान हो सकती है। यह ‘चलते-फिरते’ भविष्य के लिए बचत करने में मदद करने के लिए आपके व्यक्तिगत वित्तीय ट्रैकर के रूप में काम कर सकता है।